Inversión internacional en la BioRegión: una carrera de fondo

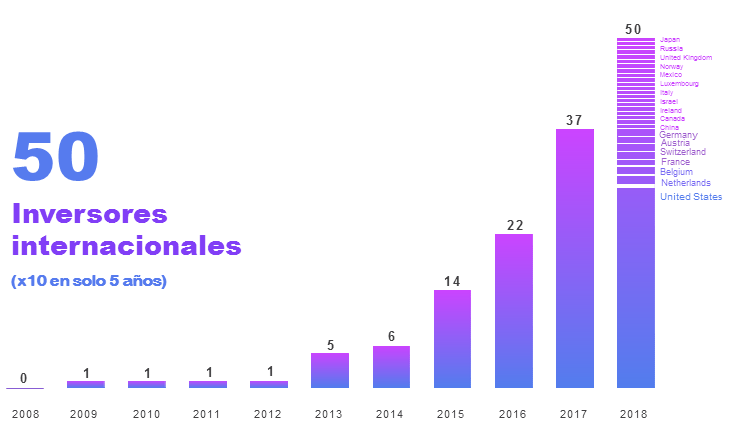

<p>La entrada de capital riesgo internacional en la BioRegión de Cataluña ha crecido a un ritmo imparable en los últimos años. Su presencia se ha multiplicado por 10 entre 2013 y 2018, pasando de 5 a 50 en solo 5 años. ¿Quién está invirtiendo en las <em>startups </em>del sector catalán de ciencias de la vida y la salud y dónde lo están haciendo?</p>

Dice el MIT que una de las cinco dimensiones necesarias para aumentar las capacidades de innovación y emprendimiento de los ecosistemas es la existencia de financiación, ya que da apoyo desde el origen (la idea) y durante el viaje hasta su impacto (desde la start-up hasta la scale-up). Esta aproximación se hace patente en los top 5 ecosistemas globales más famosos del mundo (Sillicon Valley, NY, Boston, Londres y Beijing), donde la calidad de los inversores y el acceso a la inversión han sido determinantes en su desarrollo.

Barcelona comienza a avanzar posiciones en esta carrera de ecosistemas globales, situándose como uno de los principales hubs de innovación europeos en términos no solo de centros de multinacionales, talento, conocimiento o startups, sino también de atracción de capital internacional.

El sector de las ciencias de la vida es un ejemplo de este sprint, donde la entrada de venture capital extranjero ha inyectado más de 150 millones en nuestras startups en los últimos 5 años (2013-2018). De hecho, del total de capital levantado, más de la mitad ha contado con inversores internacionales, y el porcentaje llega casi al 70% si nos fijamos exclusivamente en el último año. La presencia de hasta 50 firmas de capital internacional – con un mínimo de 10 nuevas entrando desde 2016 – posiciona Barcelona como uno de los polos de atracción de inversión con más potencial en los próximos años.

¿De dónde vienen estos inversores y cómo están arriesgando? ¿Cómo se espera que evolucione este crecimiento?

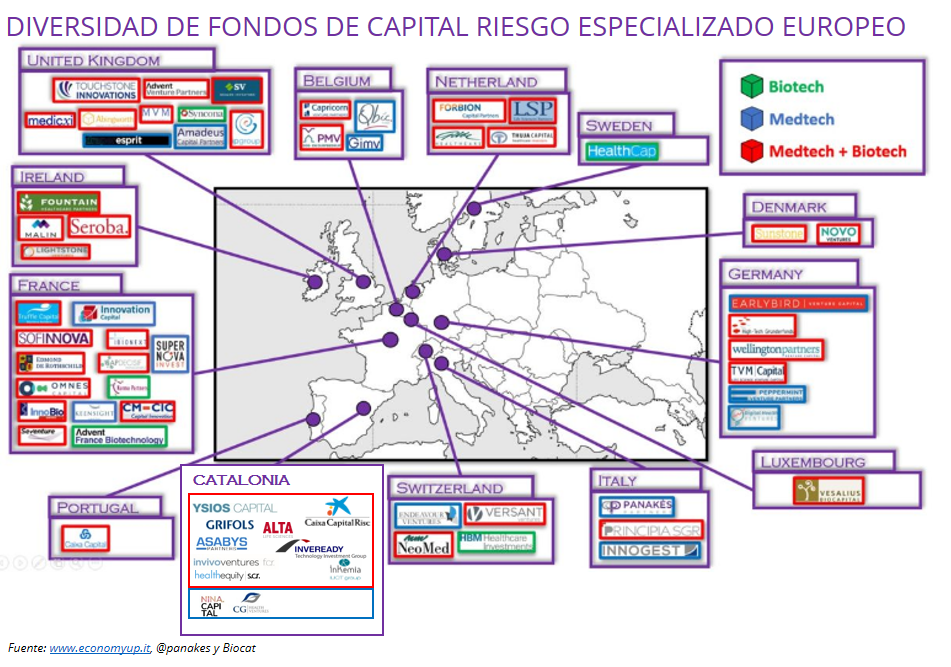

Empecemos por el porqué: ¿cuál ha sido la razón de este crecimiento? Una de las palancas clave de atracción de capital internacional a la BioRegión de Cataluña ha sido, sin duda, el papel tractor de los fondos locales especializados, que junto con la investigación de primer nivel y el talento de los emprendedores se han convertido en un “señalador” fundamental. Solo hace falta echar un vistazo a los fondos participantes en las rondas más importantes de los últimos tres años: el 100% ha venido de la mano de un inversor local. Ysios Capital fue el primer fondo especializado y el más visionario, diversificando sus operaciones nacional e internacionalmente, estableciendo relación con fondos de capital riesgo extranjeros que vendrían después a coinvertir con ellos como socios en el terreno. Caixa Capital Risc, Alta Life Sciences o Inveready han contribuido también a aumentar esta red y, próximamente, Asabys, Nina Capital o Invivo Ventures seguirán en la misma dirección. Los encontramos en citas ineludibles como la JP Morgan de San Francisco pero también en otras europeas como BioEurope, 4YFN, Health 2.0. o BioEquity, celebrada por primera vez en Barcelona este mes de mayo.

¿Y de dónde viene el capital? El estudio de inversores y proyectos invertidos 2013-2018 no sigue un patrón estable, pero hay algunas características a destacar:

- La mayoría de los fondos (18) son americanos. Anaconda, Minoryx y Oryzon son las empresas donde ha ido a parar la mayor parte de su capital, pero también se ha repartido en 10 rondas de cantidades inferiores (entre 0,5 y 4M).

- Aun así, las Series A y B de los últimos años (Abac Therapeutics, Anaconda, STAT-Dx y Minoryx) han sido participadas mayoritariamente por fondos europeos. La inversión aportada individualmente por cada fondo no se conoce, pero analizando estas operaciones (entre 10M y 30M) y el número de inversores en cada ronda (entre 5M y 11M), podríamos concluir que el ticket promedio por inversor se sitúa entre 2 y 5 millones.

- Ysios y Caixa Capital Risc son los fondos locales que han acompañado más operaciones internacionales (9). También hay inversores que lo hacen en solitario (10), pero en cantidades sensiblemente inferiores (0,5 y 3M).

- De momento, 2 de los 50 (Kurma Parners e Idinvest Partners) han invertido en startups diferentes: concretamente en las dos rondas más importantes que se han levantado en estos cinco años (las de STAT-Dx y Minoryx). Creemos que esta tendencia continuará, ya que una vez que comprueban la excelencia de la ciencia y la ejecución eficaz de los proyectos, los inversores invierten donde se sienten cómodos, en segundas, terceras y posteriores rondas.

- El interés del capital internacional es equilibrado: desde biotecs como Oryzon y Minoryx, empresas de tecnologías médicas como STAT-Dx o Anaconda, y compañías healthtech como Mediktor y Linkcare. El grueso de la inversión se la llevan las empresas biotec y tecmed (por los requisitos del negocio) pero el ritmo de crecimiento actual de las digital health (un 42% en el año 2018) y la transformación tecnológica del sector, hará que esta brecha disminuya pronto.

- La presencia de corpore ventures que buscan incorporar innovación y productos en sus portafolios es cada vez más elevada, suponiendo más de un 10% del total de participación (Boehringer Ingelheim Venture Fund, Chiesi Ventures, Johnson&Johnson Innovation, Roche Venture Fund o Siemens Venture Capital son un ejemplo).

¿Continuará esta tendencia en los próximos años?

El aumento de la inversión en los últimos años (en 2018 en EEUU las startups en salud han levantado más capital riesgo que cualquiera de los 10 años anteriores y en Europa la inversión en biotecs ha crecido un 28%) indica que la apuesta de los inversores por el sector continuará. Las rondas son cada vez mayores (fuera de Cataluña ya se comienzan a ver series C y se cuentan hasta 30 unicornios en salud), aumenta el número de startups (en la BioRegión de Cataluña se crea una nueva compañía por semana), crece el número de M&A y de inversores no especializados. De hecho, el aumento y la frecuencia de inversión yankie en la BioRegión de Cataluña coincide con el boom creciente de capital riesgo que ha tenido lugar en EEUU desde 2013, donde se ha creado una media de +200 fondos de inversión por año. Europa es otra dimensión, con menos capital disponible y otros factores limitantes (el tamaño medio de un fondo europeo es la mitad que el de los americanos y el número de deals y de salidas a bolsa es muy inferior), por eso la atracción de fondos de capital riesgo americanos o asiáticos es un punto a favor.

Biocat estima que en 2025 las startups de la BioRegión de Cataluña levantarán cada año unos 500 millones en financiación, una gran parte del cual será de procedencia internacional. Hemos pasado de 5 a 50 inversores internacionales en 5 años. ¿Cómo aumentará esta cifra en los próximos años? No lo sabemos. Pero lo que sí que sabemos es que invertir en la BioRegión de Cataluña ya está dando buenos resultados: el 2018 ha cerrado con dos exits relevantes (STAT-Dx y Advance Medical).

Esperamos que en los próximos años surjan muchas otras oportunidades que ayuden a conseguir el retorno más importante: el desarrollo de tratamientos y medicamentos que ayuden a mejorar la salud de los ciudadanos.